Машин сургалт ашиглан зээлийн скоринг загвар хөгжүүлэх

![]()

Зээлийн скоринг олон улсын судалгаанаас үзэхэд машин сургалт, хиймэл оюун ухаан ашиглан харилцагчийн зээлийн мэдээлэл болон шинж чанарыг өгөгдлийг ашиглан тогтоох хандлагтай байна. Зарим санхүүгийн байгууллага өгөгдөл суурилсан зээлийн скоринг хийхэд цаг хугацаа болон зардал их шаардан гэж үздэг боловч байгаа өгөгдөл дээр зээлийн скоринг хийж болдог. Харилцагчийн мэдээллээс хамгийн чухал нь зээлийн түүхийн болон эргэн төлөлтийн өгөгдөл юм. Тус мэдээллэл дээр эхний загварыг хийж хөгжүүлэх боломжтой байдаг

Зээлийн скоринг үр ашиг

Зээлийн скоринг нь санхүүгийн секторын багцийн бага орлоготой үйлчлэгчийн зардлыг бууруулж мөн үйлчилгээний чанарыг сайжруулж, хэрэглэгчийн сэтгэл ханамжийг сайжруулах юм. Зээлийн скоринг бол эрсдэлийг менежмент хийх арга буюу түүхэн өгөгдөл дээр үндэслэн зээлийн өргөдөл гаргагчийн зээлийн чадварыг үнэлэх, зээлийн өр төлбөрийг төлөх чадваргүй байдлыг үнэлэх замаар үнэлэх юм. Зээлийн скоринг гаргах үйл явц нь субъектив эсвэл статистик байж болно.

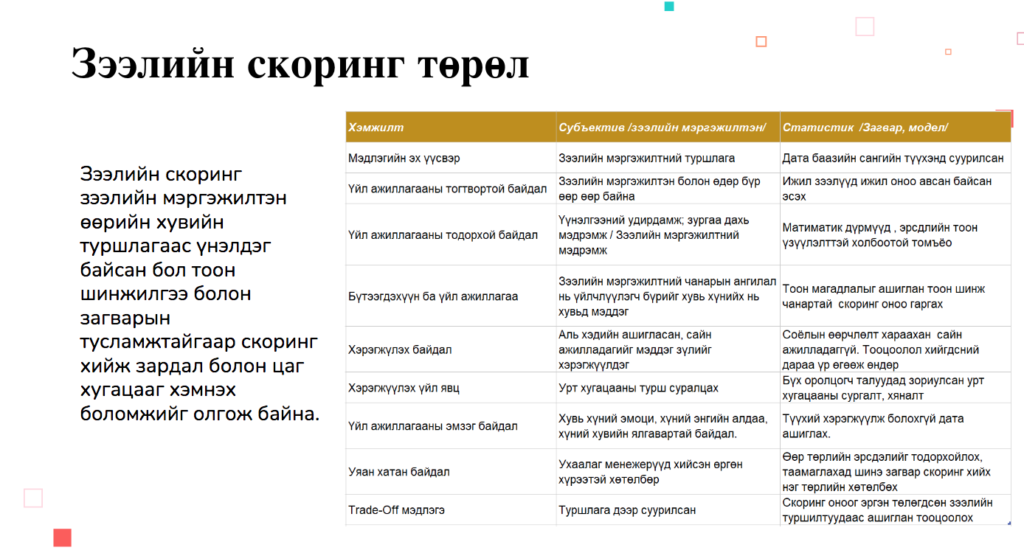

Субьектив скоринг ба тоон шинжилгээн скоринг

Зээлийн скоринг зээлийн мэргэжилтэн өөрийн хувийн туршлагаас үнэлдэг байсан бол тоон шинжилгээ болон загварын тусламжтайгаар скоринг хийж зардал болон цаг хугацааг хэмнэх боломжийг олгож байна.

Субъектив скоринг:

Зээлийн ажилтан өөрийн туршлага болон чанарын үнэлгээнд суурилан дүгнэлт гаргадаг.

Статистик скоринг:

Зээлдэгчийн зээлийн мэдээллийн санд бүртгэгдсэн төлөв дээр дүн шинжилгээ хийх. Үндсэн дүрэм нь бол статистик аргуудыг ашиглаж эрсдэлийн магадлалыг прогноз хийх юм.

- Эмпирик: Хугацааны туршид сайн болон муу зээлийн хүсэлт, зээлдэгчийн мэдээллийн хоорондох /дата/ дээр статистик шинжилгээний хатуу үр дүнд суурилсан.

- Статистик хүчин: Нийтээр хүлээн зөвшөөрсөн статистикийн практик, арга зүйд үндэслэн боловсруулж баталгаажуулах.

Хийгдсэн загварыг тодорхой цаг үеийн дараагаар шинэчилж болдог энэ нь загварын таамаглах чадварыг сайжруулдаг. Статистик загварууд нь жижиг зээл болон бичил бизнес эрхэлдэг хүмүүст зээл олгох сонирхолтой зээл олгогчид зориулсан болно.

Автомат зээлийн скоринг ашиглахад дараах үр ашигтай байна.

- Үйл ажиллагааны үр ашиг

- Зардлыг бууруулах ба эрсдлийг тодорхойлох цаг хугацааг хэмнэх

- Биечлэн харьцахыг бууруулж, харилцагчийг алдахыг сэргийлэх

- Нэгж удирдлагыг зардлыг бууруулах

- Зээлдэгчидтэй биечлэн зээлийн хүсэлт авхыг багасгах

- Зээлийн шийдвэрүүдийг илүү үнэн зөв болгох (зорилтод зээлийн чанаргүй болох магадлалд суурилсан)

- Зээлийн хүсэлтүүдээс маш бага татгалзах

- Эрсдэлтэй зээлийн хүсэлтээс хамгийн их татгалзах

- Өгөгдөлд суурилсан шийдвэр гаргах соёлыг бодитой стандарттай болгох

- Тоон судалгааны үр дүнд суурилсан тогтвортой объектив шийдвэр гаргах

- Шийдвэр гаргах шалгуурыг стандарттай байх

- Зээл олгогчийн хэт нэг талыг барьсан шийдлийг багасгах

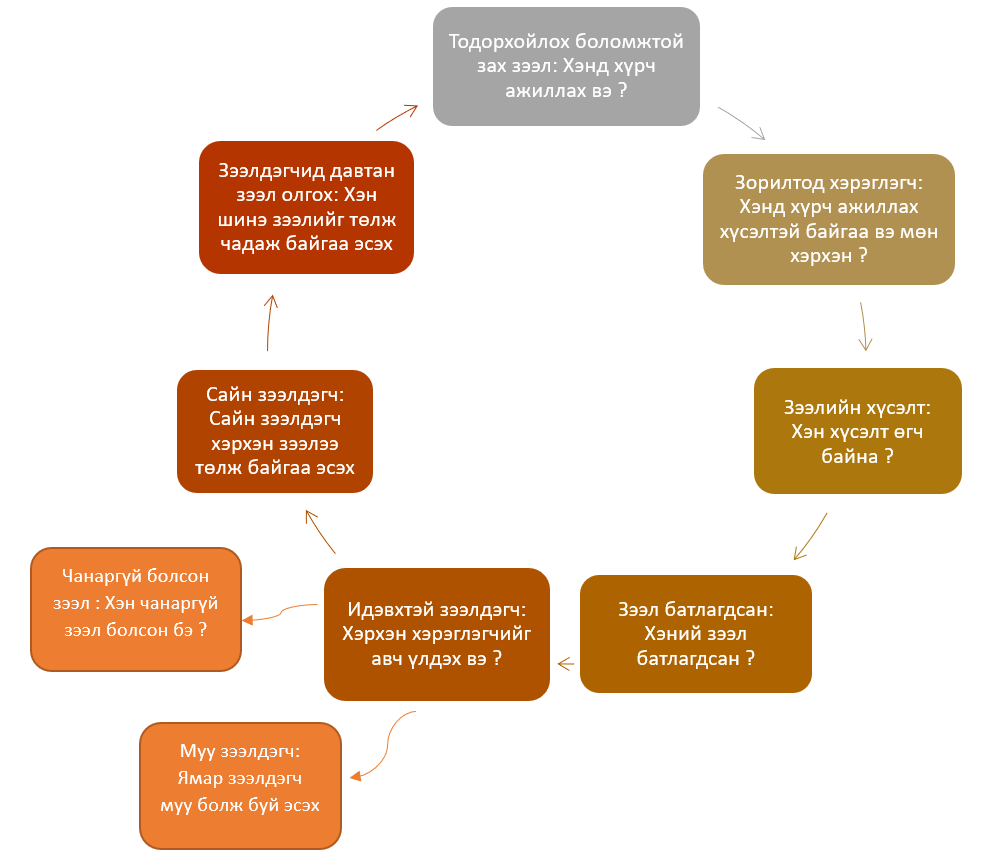

Харилцагчийн зээлийн цикл

- Зээлийн үр дүнтэй байдал

- Зорилтод зээлийн бүтээгдэхүүний борлуулалтыг ихэсгэх /conversion rate-ийг ихэсгэх/

- Харилцагчийн сэтгэл ханамжийг дээшлүүлэх (илүү хурдан, илүү зорилтод зээлийн бүтээгдэхүүн гаргах)

- Харилцагчийг алдах тохиолдлыг бууруулах

- Бүтээгдэхүүнийг илүү тодорхойлж сайжруулж, шинэчилж, хосолсон борлуулалт хийх

Зээлийн скоринг нь амьдралын мөчлөгийн янз бүрийн үе шатанд үйлчлүүлэгчийн харилцааг сайжруулж чаддаг.

- Зээлийн хязгаарыг эрсдэлийн түвшинг үндэслэн хуваарилах

- Зээлийн хүсэлт гаргагчид нэмэлт хадгаламж барьцаалсан зээл олгох

- Эрсдэлийн түвшинд суурилан зээлийн бүтээгдэхүүний үнийг тодорхойлох

- Нөхцөлийг тохируулан, төлбөрийн хуваарийг богиносгох

- Нэмэлт, шинэчлэгдсэн бүтээгдэхүүн санал болгох

- Тодорхой бүтээгдэхүүний автоматжуулсан шинэчлэлтийг санал болгох

- Зээлийн төлбөр төлөөгүй харилцагчийг дахин судлах

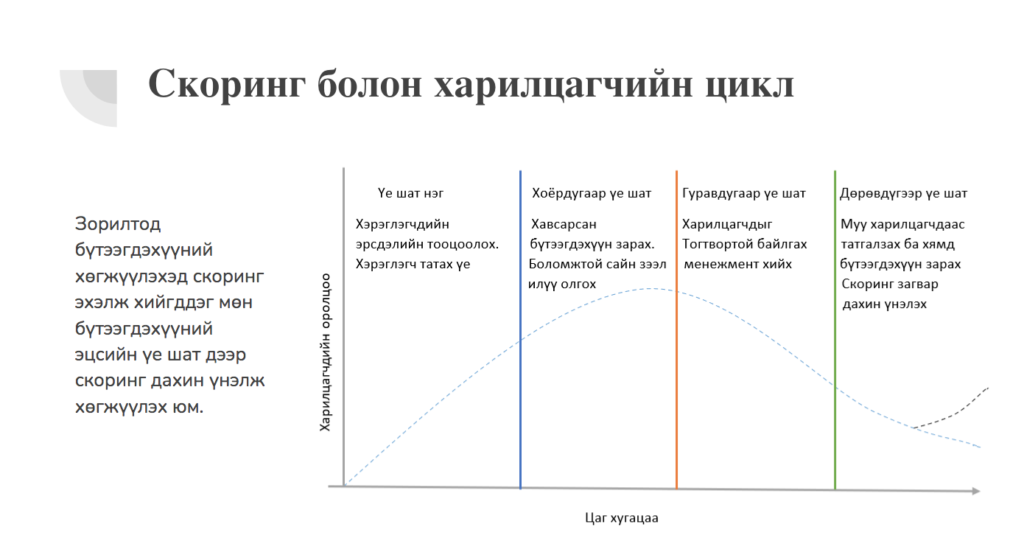

Скоринг ба харилцагчийн цикл

Зорилтод бүтээгдэхүүний хөгжүүлэхэд скоринг эхэлж хийгддэг мөн бүтээгдэхүүний эцсийн үе шат дээр скоринг дахин үнэлж хөгжүүлэх юм.

Тархалтын график

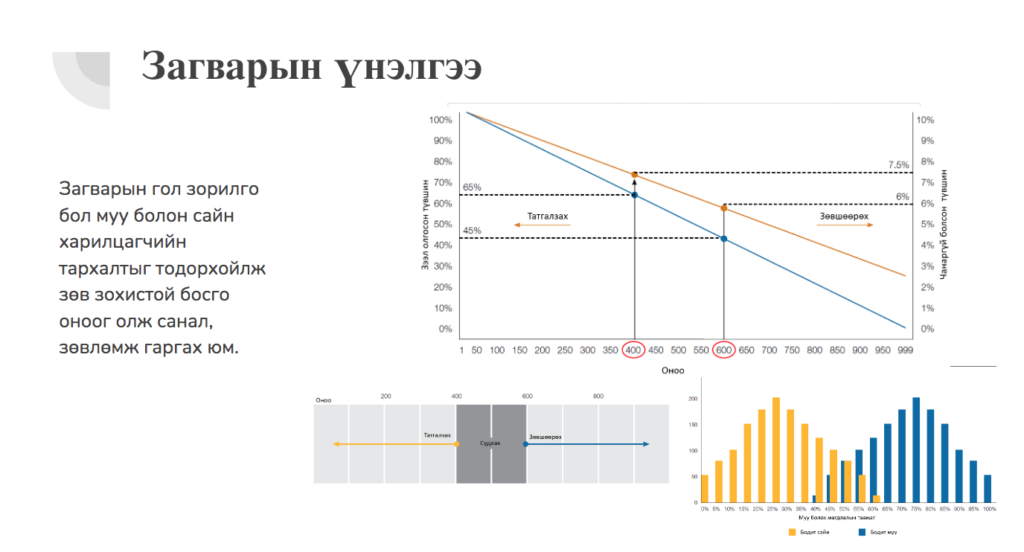

Загварыг сайн үнэлж байгаа хэсгийг харах өөр нэг арга бол үнэлсэн дефолт болох магадлал болон бодит дефолт болох магадлалын тархалтыг байгуулах. Тархалтууд илүү салсан хэлбэртэй харагдаж байвал загвар сайн үнэлсэн гэж үзнэ. Дараах графикт 40%-ийн муу /bad/ болох таамгийн доор бодит муу байхгүй байна. Үүнтэй адил 60% дефолт болох магадлалаас хэтэрсэн бодит сайн /good/ байхгүй.

Загварын гол зорилго бол муу болон сайн харилцагчийн тархалтыг тодорхойлж зөв зохистой босго оноог олж санал, зөвлөмж гаргах юм.